海外FX業者のサイト等を見ると、取引方式として「DD、NDD、STP、DMA、ECN」といった単語が出てきます。

ある程度FX業者について詳しい方であればそれらが何を意味しているのかは理解できると思いますが、これから海外FXを始める方にとっては「一体何?」と思われるかと思います。

結論から言えば、「DD、NDD、STP、DMA、ECN」といったワードを理解することは非常に重要です。

なぜなら、これらはFX業者の取引方式を示し、FX業者のビジネスモデル、価格の透明性、トレーダーにとってどれくらい有利なのかが分かるからです。

今回は「DD、NDD、STP、DMA、ECN」について初心者の方でも分かるように解説していきます。

本記事を読めば、どんな取引形態が理想的なのかが分かるようになります。

FX業者の取引方式について

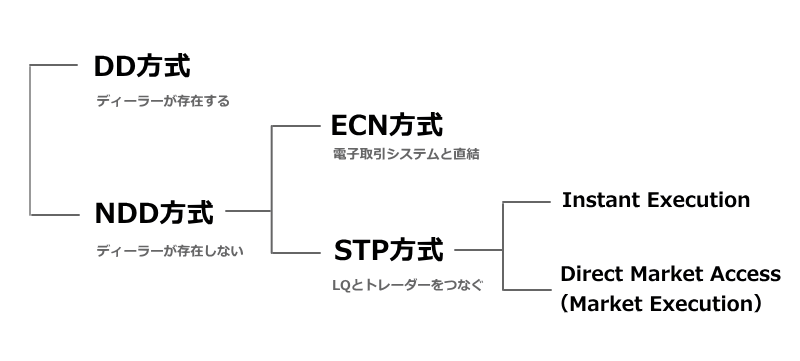

国内外のFX業者の取引方式について分類していくと以下のようになります。

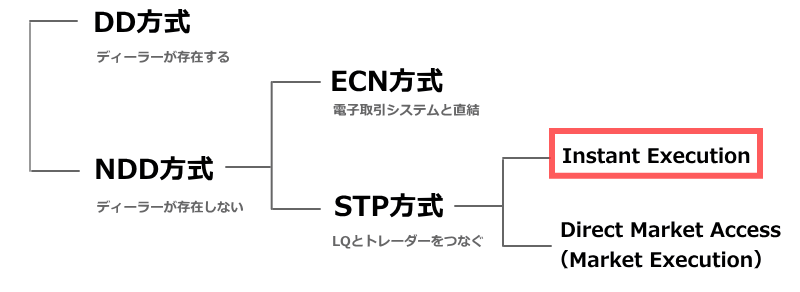

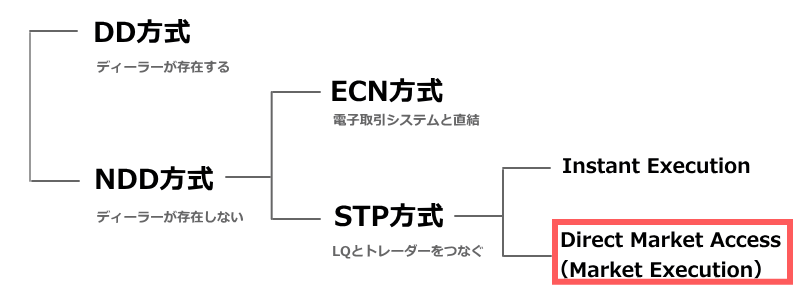

まず最初の分かれ目がディーラーが介在する「DD方式」とディーラーが介在しない「NDD方式」です。

NDD方式は「ECN方式」と「STP方式」の二つに分かれ、さらにSTP方式には「Instant Execution」と「Direct Market Access」の二つに枝分かれします。

段々と話が難しくなっていきますが、とりあえずDDとNDDの違いから押さえていきましょう。

DD方式

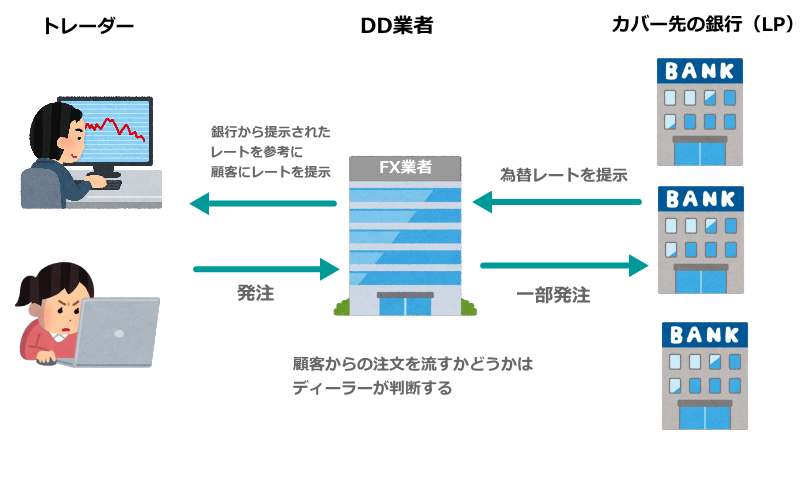

DD方式(Dealing Desk)は、その名前の通りディーラーが存在するFX業者のことを言います。日本国内のFX業者で広く採用されており、OTC方式や相対取引、b-bookとも呼ばれます。

DD方式では、提携する銀行(LP)が提示する価格を参考にして顧客(我々トレーダー)に為替レートを提示し、顧客から受けた注文を銀行に流すかどうか(カバー注文するかどうか)は中のディーラーが判断します。

基本的にDD業者は顧客の注文を逐一銀行に流しません。

なぜそんなことが可能なのでしょうか?

例えば、同じタイミングで同じ量のドル円の売りと買いの注文があった場合、これらは相殺されますのでFX業者は銀行にカバー注文を入れる必要はありません。これをマッチングと呼び、マッチングできればFX業者はスプレッド分が利益になります。

極端な話、トレーダーの9割が負けるのであれば、わざわざ顧客の注文をわざわざ銀行に流さなくても、全部FX業者が吞んだ方が儲かる・・・というビジネスモデルでもあります。

この場合、「顧客の利益は業者の損失、顧客の損失は業者の利益」が成り立ちますので、稼ぎすぎる顧客が出てくれば業者にとっては邪魔な存在になりますので強制的に口座を凍結したり、約定拒否をすることになります。

DD業者のメリットとしてスプレッドが異様に狭いことが挙げられます。

通常のインターバンクレートよりも低いスプレッドを固定で提示していることもありますが、これは顧客の注文を呑んでいるという証拠に他なりません。(逆に言えば呑んでいないと固定スプレッドにならない)

また、顧客に提示する価格はあくまでも「インターバンクのレートを参考にしているだけ」です。

FX業者の都合によって数pips勝手に動かして顧客の損切りを誘発することも過去にはありましたので、DD業者の提示する価格の透明性は極めて低いと言えます。

DDのメリット・デメリット

メリット

- スプレッドが狭い

デメリット

- トレーダーと業者の関係性が利益相反

- 価格の透明性は低い

- 過去には業者によるストップ狩りがあった

- スリッページは必ずネガティブな方向に進む

NDD方式

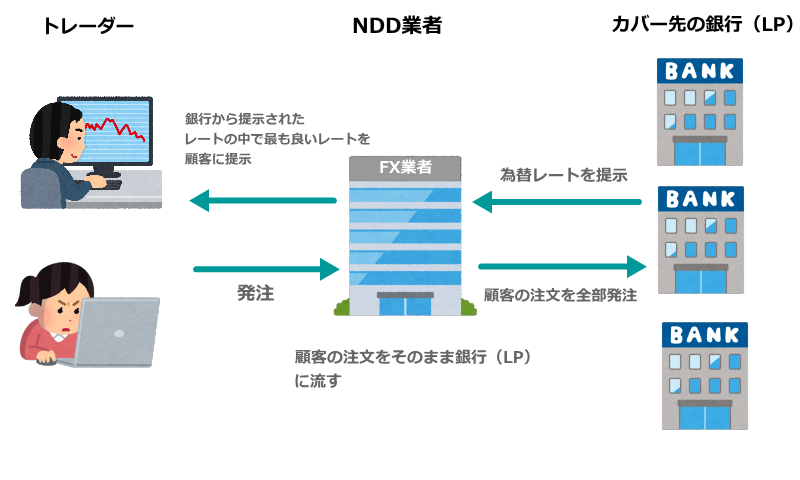

NDD方式(No Dealing Desk)は、ディーラーの存在しないFX業者のことを言います。一部の国内業者と、ほとんどの海外FX業者で採用されており、abookともいわれます。

NDDでは、基本的にFX業者が提携するLPの提示する為替レートをそのまま顧客に提示し、注文があればインターバンクにそのまま流します。顧客の注文を呑むことはありません。

DDのようにマッチングや呑みで収益を出すビジネスモデルではなく、NDDはスプレッドや取引手数料で利益を得るビジネスモデルですので、顧客が取引をしてくれるほど収益が上がります。

そのため、業者は意図的にレートをずらしたりすることは一切ありませんし、DDよりもはるかに透明性の高い価格で取引ができます。

しかし、DD業者と比べるとスプレッドや取引手数料などのコストが多くなる傾向にあります。

また、NDDは更にSTPとECNの二つに分類できます。

それぞれにも違いがありますので後述します。

NDDのメリット・デメリット

メリット

- 価格の透明性が非常に高い

- 業者が注文を呑まないのでトレーダーと業者間に利益相反が生まれない

- スリッページがあっても、ポジティブにもネガティブにも動く

デメリット

- スプレッドや取引手数料などコストが高め

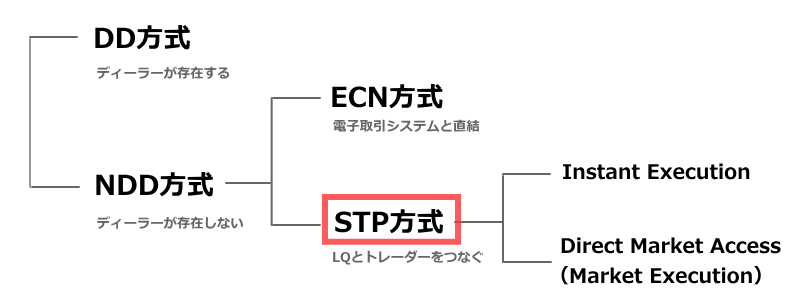

STP

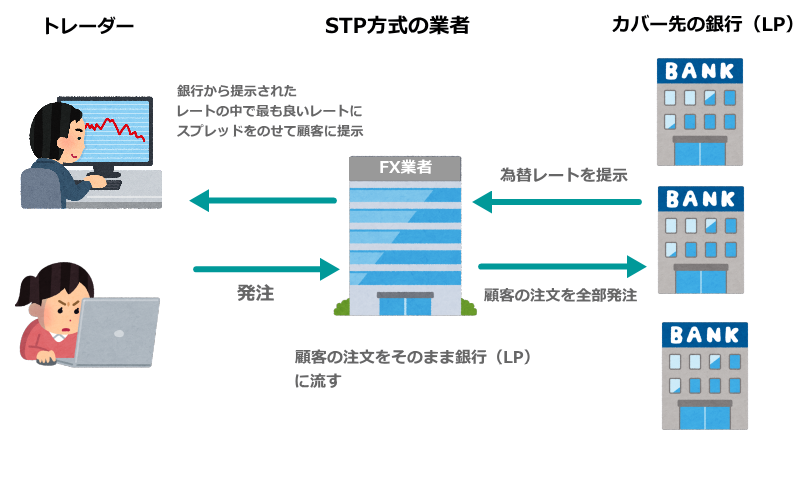

NDDの中の一つであるSTP方式は「Straight Through Prossesing」の略で、銀行などの金融機関であるLPとトレーダーをそのまま繋ぐ取引方式になります。

STP方式を採用する業者は、インターバンクを形成する複数の銀行や金融機関と提携しており、それらが提示する価格の中で最も有利なレートを自動で選択して、それにスプレッドを上乗せしてトレーダーに提示します。

言ってみれば、FX業者はトレーダーとLPをマッチングさせる存在です。

スプレッドは広めとなるのがデメリットですが、インターバンクのレートでトレードできるのは非常に大きなメリットとしえます。

また、STP方式は更にInstant ExecutionとDirect MArket Accessの2種類に分類できます。

Instant Execution

Instant Executionは、業者がトレーダーの注文を受けて約定した後に、カバー先のLPへ注文を流す方式です。

トレーダーの注文を約定してカバーへ流すため、ほんの一瞬ではありますが業者が呑んでいることになります。ただし、業者の意思とは関係なくその後は全て注文をLPに流しますのでDDにはなりません。

Instant Executionは一度ブローカー側で約定するため、約定速度が高いのがメリットです。

デメリットとしては本当にLPに注文が流れているのかを確認するのが難しい点が挙げられます。この不透明な部分については、ブローカー側がLPを公開することで信頼性を上げられますが、実際の所LPを公開しているところはそれほど多くはありません。

Direct Market Access(Market Execution)

DMA方式では、業者がトレーダーの注文を受けたら、そのままLPへ注文を流します。

つまり、トレーダーの注文が約定した=LPへ注文が流れたことになります。

約定はインターバンクに届いてからになりますので、流動性が低い時は注文が滑ることもあります。

ただし、DMAは文字通りインターバンク直結なので価格の透明性はSTPよりも上と言えます。

ECN

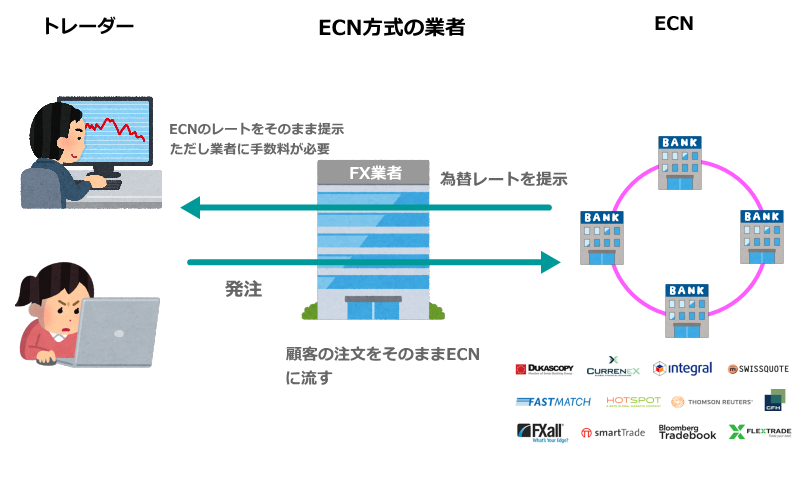

ECNとはElectric Communications Networkの略で、インターバンクを形成する銀行等が参加する私設の取引所にアクセスして取引する方式になります。実は日本のくりっく365もECN方式の一つです。

ECNでは、銀行、証券会社、ヘッジファンド等が取引をしており、株式取引所のような形態を取っています。

そのため、取引自体は株式取引と非常に似ており、ブローカーはECN市場の価格をトレーダーにそのまま提示し、トレーダーは手数料を支払ってブローカーに取り次いでもらいます。

ECNは市場として成り立っていますので板情報を見ることが可能なのが大きな特徴です。

ブローカーはECNと顧客を取り次ぐだけなので価格の操作は絶対に不可能。価格の透明性は最高です。

取引手数料がかかるのが一つのメリットですが、ECNのスプレッドは非常に狭いため、トータルコストで見るとSTPとほぼ同じになります。

ただし、取引手数料は税制上「経費」として計上できます。

DD、NDD、STP(IE、DMA)、ECNの比較

それでは最後に各取引方式について比較してみましょう。

| 取引方式 | DD | NDD | ||

|---|---|---|---|---|

| STP | ECN | |||

| Instant Execution | DMA | |||

| 取引コスト | 低い | 高め | 高め | 高め |

| 約定力 | 低い~普通 | 高い | 高い | 高い |

| 配信レートの信頼性 | 低い | 高い | 超高い | 超高い |

| ブローカーの介入の有無 | あり | まず無い | 無い | 無い |

| 板情報の有無 | 無い | 無い | 無い | 有る |

どれも特徴がありますが、とりあえずDDはやめておいた方が良いでしょう。

NDDについてはどれも価格の透明性は圧倒的にDDよりも高いですが、方式によって差が出ます。

どれを選んでも間違いではありませんが、トレード経験が長くなって業界のことが分かってくると、必然的にECNを選ぶようになるかな?というのが個人的な感想です。

とりあえず本記事を読んだら、FX業者がどの方式を採用しているのかを確認して見ましょう。もっと知識が深まると思います。

コメント